相続税申告サポート

相続税申告にあたってのご相談から、必要資料の収集サポート、適切な相続財産の評価、納税資金及び将来の二次相続を考慮した遺産分割プランの作成・アドバイス、遺産分割協議書の作成、税務署への申告書提出まで、お客様の相続税申告を日本クレアス税理士法人がトータルでお手伝いさせていただきます。

基本報酬は遺産総額に合わせて段階的に設定し、加算報酬の発生する要件を明確に定義。これらをベースに、初回の無料個別相談でヒアリングさせていただいた内容を元に、お見積りをいたします。

税理士法人を核とした士業グループとして長く相続に携わっている日本クレアス税理士法人の強みである司法書士や弁護士との強力なネットワークを活用し、不動産の所有権移転や遺産分割調停などの領域においても、お客様のお悩みを解決できるよう全力でサポートをいたします。

基本報酬(相続税申告業務のみの基本報酬です)

| 遺産総額 | 報酬額 |

|---|---|

| 5千万円未満 | 20~50万円(税込22~55万円) ※ 遺産内容等に応じて変動いたしますので、初回面談時にお見積書をご提示いたします。 |

| 6千万円未満 | |

| 7千万円未満 | |

| 1億円未満 | |

| 1億5千万円未満 | 70万円 (税込77万円) |

| 2億円未満 | 80万円 (税込88万円) |

| 2億5千万円未満 | 100万円 (税込110万円) |

| 3億円未満 | 120万円 (税込132万円) |

| 3億円以上 | 別途お見積もりいたします |

基本報酬算定の基礎となる遺産総額

- 相続税申告の基礎となる相続財産評価額による財産の合計額によります。

- 小規模宅地等の減額・生命保険金等の非課税等、税法上の優遇規定を適用する前の財産額によります。

- 債務及び葬儀費用等の消極財産は控除前、相続開始前3年以内の贈与財産は加算後となります。

加算報酬

下記条件に該当する場合には、基本報酬に別途報酬を加算させていただきます。

|

- 不動産登記に係る登録免許税・登記印紙代は、別途実費相当額をいただきます。

- 延納申請及び物納申請を行う場合は、別途お見積りさせていただきます。

- 未分割申告(申告期限までに相続人間で分割協議が成立しない)の場合は、分割協議成立後の修正申告書作成を含めて、別途お見積りさせていただきます。

- ご依頼をいただいてから申告期限までの期間が短い場合には、別途加算報酬をいただく場合があります。

- 戸籍関係書類・残高証明書・評価証明書他、申告必要書類の取得代行をご希望の場合は、件数等に応じて、取得代行手数料をお見積りさせていただきます。(別途、実費相当額)

- 被相続人様の所得税の準確定申告、相続人様の確定申告を行う場合は、所得の種類等に応じ、別途お見積りさせていただきます。

- 遠隔地の不動産の評価に際し、現地への実地調査、所管役所での調査を必要とする場合には、ご相談の上、調査日当・交通費等の実費相当額を別途ご請求させていただく場合があります。

- 上記報酬額は、遺産額を基準とした料金の目安です。お客様から財産内容等のヒアリングをさせていただいた上で、比較的評価作業が簡易な場合及び特殊事情等により複雑な場合には、個別にお見積りさせていただき、ご相談の上、基準報酬額から減免及び加算させていただきます。

contact

「相続税申告」 について無料個別相談で

ご相談ください。

無料個別相談は『ご自宅からオンライン』

『ご来社による対面』ご希望の方法で実施いたします。

業務内容

相続・資産税チームの税理士が相続の発生から申告までお客様をサポートいたします。

- 適切な相続財産の評価

不動産や預貯金、有価証券などの財産、また借入金や未払金といった債務も含めて、被相続人の全財産がどれだけあるのかを把握し、必要に応じて財産目録を作成します。 - 納税資金や将来の二次相続を考慮した遺産分割プランの作成とアドバイス

現物分割、代償分割、換価分割…複数ある遺産分割方法から最適な方法を、納税資金や二次相続を考慮してアドバイスいたします。 - 遺産分割協議書の作成

遺産分割の方針が固まれば、遺産分割協議書の作成を行います。 - 申告書の作成、提出

相続財産の評価と遺産分割が終了すると、誰がどれだけの遺産を手にするのか確定されるため相続税の計算が可能になります。その計算を基に申告書を作成、税務署に提出します。

contact

「相続税申告」 について無料個別相談で

ご相談ください。

無料個別相談は『ご自宅からオンライン』

『ご来社による対面』ご希望の方法で実施いたします。

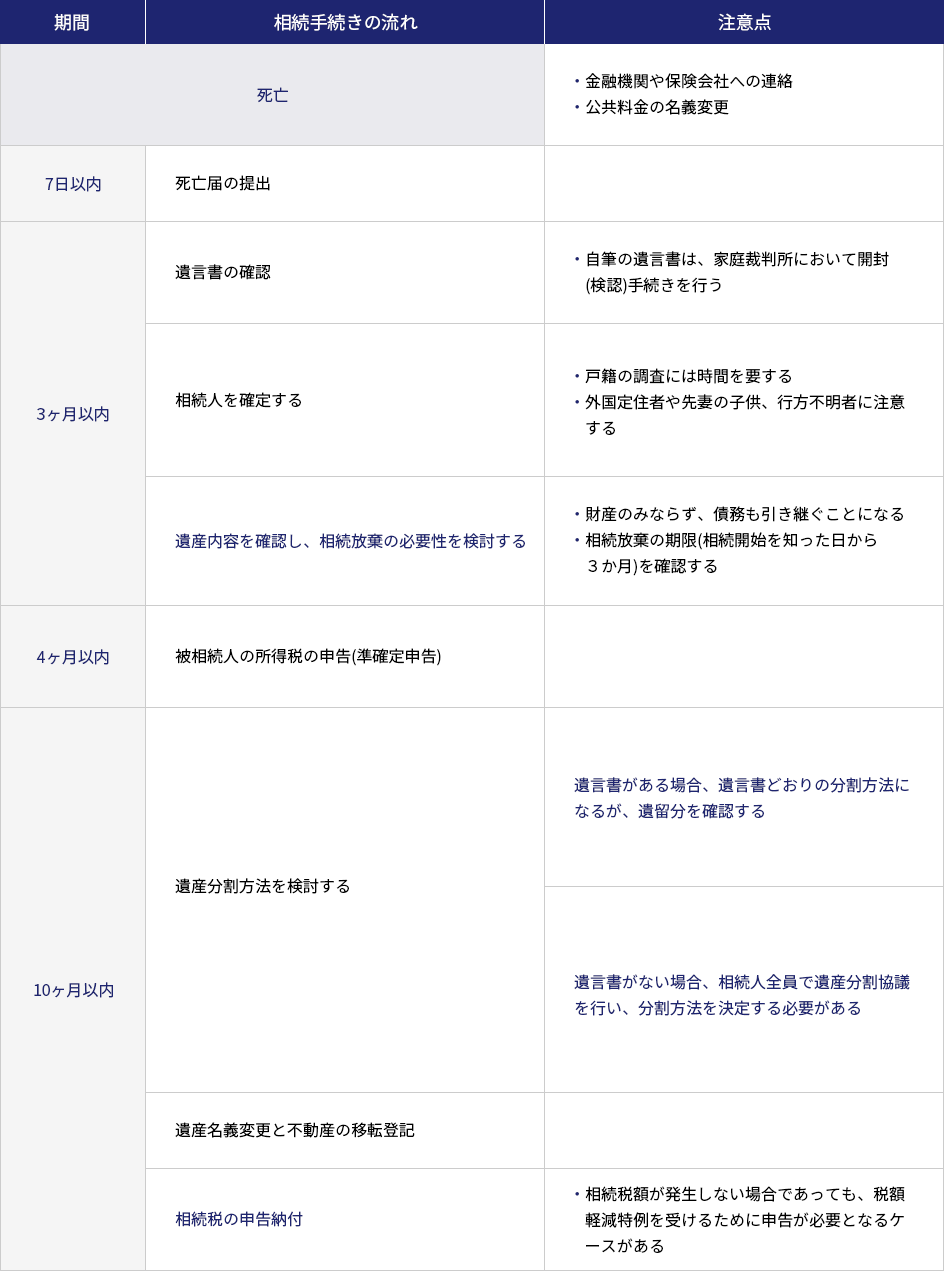

相続開始後の流れ

相続・資産税チームの税理士が相続の発生から申告までお客様をサポートいたします。

- 初回無料面談

相続が発生しましたら、まずお電話でお問い合わせ下さい。

ご依頼内容を確認後、日程調整させていただきます。

初回面談はオンラインでのご面談も対応しております。 - 業務内容や報酬のご提案

相続は生涯で何回も起こらないですが、税務申告、名義変更手続き、分割方法の決定等、手続きが多岐にわたり、原則として相続発生から10か月もの短い期間で完結する必要があります。

弊社の相続・資産税チームがお客様のご事情を鑑みて、相続税の概算試算、今後のスケジュール、相続手続きの方向性をご提案いたします。

また、相続財産額に応じた報酬規程に則った報酬のお見積りをさせていただきます。 - ご契約

ご了承いただきました業務内容や報酬を反映した契約書に署名・捺印をお願いいたします。 - 必要書類収集の依頼

必要書類一覧をお渡しいたしますので、資料の収集をお願いいたします。

収集窓口や通数などの詳細をご案内いたします。

必要書類が揃いましたら、担当までお送り下さい。 - 財産の調査及び評価

被相続人様の財産を基に相続税を計算するので、財産調査が重要となりますが、ご遺族の知らない財産が眠っていることがしばしばあります。弊社では、通帳入出金の調査、郵便貯金・簡保生命の現存調査、証券保管振替機構への照会等の財産調査を代行させて頂いています。

現預金、有価証券、生命保険、土地、家屋等、すべての財産を評価し、財産目録を作成いたします。土地の評価に関しては、節税できるポイントが多く詰まっており、現地調査、役所調査を経て、節税要件に満たすのかどうか徹底的にお調べし、お客様の税額を低く抑えられるよう努めます。 - 分割協議及び節税対策のアドバイス

お客様の遺産分割方針を基に、二次相続を踏まえた税額シミュレーションを行い、納税額と相続人様のご状況を考慮し、最適な分割方法をご提案いたします。 - 納税方法のご提案

相続発生から10か月以内に相続税を納税する必要があります。相続財産に現預金が余剰にあれば、スムーズに納付できますが、相続財産の多くが不動産であるというケースがしばしばあります。不動産などの相続財産を売却し納税、延納による納税、物納による納税など納付方法は複数ありますので、お客様のご事情に沿った最適な納税方法をご提案いたします。 - 相続税申告書の提出

分割協議に従った申告書を作成いたします。申告書には相続人様に捺印して頂き、税務署に提出いたします。後日、税務署から控を受領し、申告書一式をお客様に送付させていただきます。 - 相続後の資産活用のご提案

相続により引き継いだ不動産は売却時期によって、相続による所得税の優遇制度を受けることができます。相続税の申告時に不動産をいつ売却すべきかアドバイスさせていただきます。

また、賃貸不動産を引き継いだ場合には、法人設立の提案など、その後の節税対策についてご相談させていただきます。

contact

「相続税申告」 について無料個別相談で

ご相談ください。

無料個別相談は『ご自宅からオンライン』

『ご来社による対面』ご希望の方法で実施いたします。

相続税申告における日本クレアス税理士法人の特徴

ひとえに相続といっても、不動産登記を行う司法書士、法的トラブルに対応できる弁護士、と様々な専門家が関わってくる場合もあり、相続の対応は非常に複雑です。かつ申告期限までに終了させなければならないスケジュールも課題になります。

弊社は、お客様の相続に対応した多数の実績から、司法書士や弁護士との強力なネットワークを持っています。そのため相続に関するあらゆるお悩みや不安の窓口として、煩雑な業務を弊社に一本化してお任せいただけます。

税理士・司法書士・弁護士…相続に関わる煩雑な窓口を一つに

不動産の所有権移転ならば司法書士、遺産分割調停などのトラブルに対応するのは弁護士。相続に関して発生する手続きの内容によって相談する窓口は異なりますが、税務申告に関する代理権を持っているのは税理士のみです。

長く相続に携わっている日本クレアス税理士法人では、司法書士や弁護士との強力なネットワークを保有しており、相続に関するあらゆる業務を請け負うことができます。

ご家族が亡くなり相続が発生すると、葬儀の手配や親族への連絡など、スケジュールは多忙を極めます。そんな中で、お客様には故人との気持ちの整理に集中していただけるように、相続に関する一連の手続きは弊社にすべてお任せいただきお客様の負担を減らすことを信条としています。

担当チーム2名体制による対応の早さと丁寧さに自信があります

お客様とのお打合せには、経験が豊かな相続・資産税専門の税理士が対応します。

相続税の申告には期限があります。期限を過ぎたら延滞税が課せられるだけではなく、スケジュールに余裕がないと最適な節税や納税の対策がとれません。そこで日本クレアス税理士法人では、複数の相続・資産税専門の税理士がお客様に対応することで手続きのスピードアップを図りかつ、お客様のことを最優先に考えたアドバイスやご提案を丁寧に行っています。

もちろん、各担当は税理士法に規定されている守秘義務を厳守しておりますので、安心してご相談いただけます。